του Martin Wolf(FT) Πολλές χώρες βρίσκονται στα πρόθυρα της κήρυξης χρεοστασίου. Πώς «παγιδεύτηκαν» και γιατί τώρα οι αναδιαρθρώσεις είναι πιο δύσκολες από το παρελθόν. Ποιες λύσεις είναι στο τραπέζι.

Τα σοκ των τελευταίων τριών ετών έχουν πλήξει σκληρά τις αναπτυσσόμενες χώρες χαμηλού και χαμηλότερου μεσαίου εισοδήματος. Αυτό ήταν το θέμα του άρθρου της περασμένης εβδομάδας. Αλλά η ζημιά δεν ανήκει μόνο στο παρελθόν. Βρίσκεται και μπροστά μας, στο μέλλον.

Οι φτωχότερες χώρες του κόσμου, όπου βρίσκεται και ένα μεγάλο ποσοστό των φτωχότερων ανθρώπων του κόσμου, απειλούνται με μια χαμένη δεκαετία. Αυτό θα ήταν μια ανθρώπινη καταστροφή και μια τεράστια ηθική αποτυχία. Θα επηρέαζε το μέλλον όλων μας, ιδιαίτερα αυτό των Ευρωπαίων, που βρίσκονται τόσο κοντά σε ορισμένες από τις χώρες που έχουν πληγεί περισσότερο. Κάτι πρέπει να γίνει, αρχίζοντας με την αντιμετώπιση της επαπειλούμενης κρίσης χρέους.

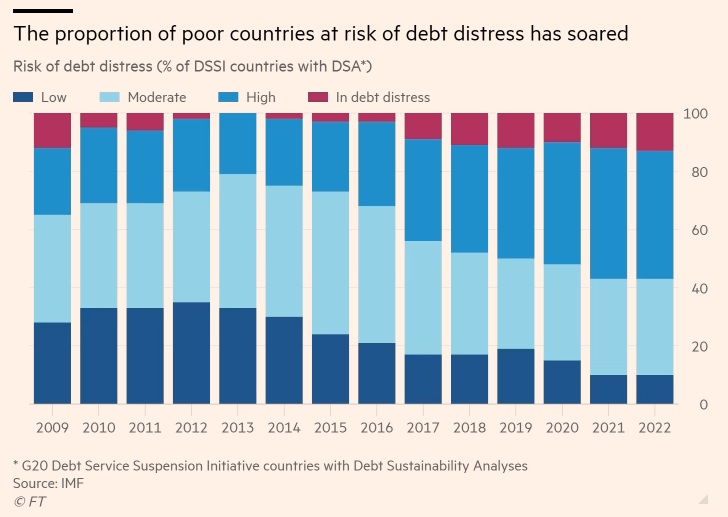

Σύμφωνα με την Κρισταλίνα Γκεοργκίεβα, διευθύνουσα σύμβουλο του ΔΝΤ, «περίπου το 15% των χωρών χαμηλού εισοδήματος ήδη αντιμετωπίζουν σοβαρό πρόβλημα χρέους και ένα επιπλέον 45% βρίσκεται σε υψηλό κίνδυνο να αντιμετωπίσει σοβαρό πρόβλημα χρέους. Μεταξύ των αναδυόμενων αγορών, περίπου το 25% βρίσκεται σε υψηλό κίνδυνο και αντιμετωπίζει spreads δανεισμού που μοιάζουν με χρεοκοπία». Η Σρι Λάνκα, η Γκάνα και η Ζάμπια έχουν ήδη κηρύξει χρεοστάσιο. Θα ακολουθήσουν πολλές ακόμα χώρες. Κάτι πρέπει να γίνει επειγόντως.

Γιατί έχει συμβεί αυτό; Η απάντηση είναι πως οι χώρες χαμηλού και χαμηλότερου μεσαίου εισοδήματος έχουν πάρει λάθος χρέος. Αυτό αντανακλά κυρίως την έλλειψη καλών εναλλακτικών. Ο κόσμος άνοιξε μια παγίδα χρέους, όταν κατέστησε τους όρους δανεισμού ελκυστικούς αλλά ριψοκίνδυνους. Η Covid-19, η εκτίναξη των τιμών ενέργειας και τροφίμων, τα υψηλότερα επιτόκια, ένα ισχυρό δολάριο και η παγκόσμια επιβράδυνση έχουν τώρα καταστήσει τα κόστη απαγορευτικά, κλείνοντας έτσι την παγίδα σε αυτές τις ευάλωτες χώρες.

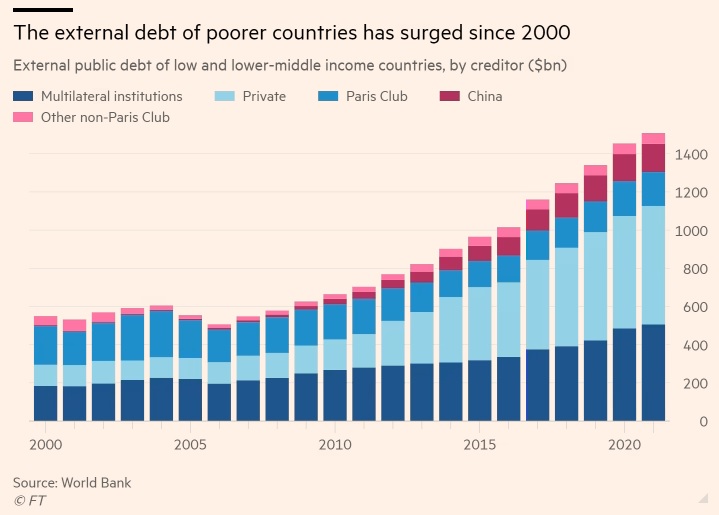

Όταν το χρέος γίνεται δυσβάσταχτο, πρέπει να αναδιαρθρώνεται. Αυτό ισχύει και για χώρες αλλά και για εταιρείες και νοικοκυριά. Αλλά η αναδιάρθρωση έχει γίνει ακόμα πιο δύσκολη απ’ ό,τι ήταν τη δεκαετία του 1980, μετά την κρίση χρέους της Λατινικής Αμερικής το 1982. Τότε, οι βασικοί πιστωτές ήταν λίγες μεγάλες δυτικές τράπεζες, δυτικές κυβερνήσεις και Διεθνή Χρηματοπιστωτικά Ιδρύματα (IFIs) στα οποία κυριαρχούσε η Δύση. Ήταν τουλάχιστον σχετικά εύκολο να συντονιστούν οι οντότητες αυτές. Η βασική δυσκολία ήταν να παραδεχθούν το πόσο χρεοκοπημένες ήταν ορισμένες δυτικές τράπεζες.

Μόνο μεταξύ του 2000 και του 2021, το μερίδιο του δημόσιου και εγγυημένου από το κράτος εξωτερικού χρέους των χωρών με χαμηλό και χαμηλότερο μεσαίο εισόδημα (εκτός από αυτό που κατέχουν τα Διεθνή Χρηματοπιστωτικά Ιδρύματα), που οφείλεται στους ομολογιούχους, αυξήθηκε από 10% σε 50%, ενώ το μερίδιο που οφείλεται στην Κίνα αυξήθηκε από 1% σε 15%. Εν τω μεταξύ, το μερίδιο που κατέχουν τα 22 κυρίως δυτικά μέλη της Λέσχης των Παρισίων των επίσημων δανειστών μειώθηκε από 55% σε 18%.

Έτσι, ο συντονισμός των πιστωτών σε μια συνολική επιχείρηση αναδιάρθρωσης του χρέους έχει γίνει πολύ πιο δύσκολος, λόγω του μεγαλύτερου αριθμού τους και της ποικιλομορφίας τους. Επιπλέον, κανείς δεν θέλει να αναδιαρθρώσει το χρέος που του οφείλεται, αν αυτό θα ωφελήσει απλώς άλλους πιστωτές και όχι την ίδια τη χώρα. (Βλ. διαγράμματα)

Δεν υπάρχει κάποιο αποτελεσματικό πλαίσιο που να ενώνει όλους αυτούς τους πιστωτές. Ούτε υπάρχει κάποια αξιόπιστη φόρμουλα για αναδιάρθρωση του χρέους αυτού. Οι G20 δημιούργησαν το «Κοινό Πλαίσιο για την Αντιμετώπιση Χρέους», για να αντιμετωπίσουν την προηγούμενη δυσκολία. Αλλά στην πράξη πρόκειται για μια διαδικασία της οποίας ηγείται η Λέσχη των Παρισίων. Οι άλλοι (και συχνά πολύ μεγαλύτεροι) πιστωτές δεν πολυεμπλέκονται. Σύμφωνα με το ίδιο το ΔΝΤ, το πλαίσιο δεν «τραβάει». Ομοίως, δεν υπάρχει προσέγγιση ως προς την αναδιάρθρωση χρέους που να είναι πιθανόν να αποφέρει αυτό που χρειάζεται -ένα νέο ξεκίνημα για χώρες βαριά χρεωμένες που βρίσκονται σε κρίση.

Δυο γνωστοί ειδήμονες σε θέματα χρέους -οι Lee Buchheit και Adam Lerrick- μού έστειλαν μια πρόταση που στόχο είχε να κάνει ό,τι τα Brady bonds για να σταματήσει η κρίση χρέους της Λατινικής Αμερικής, αλλά με αναβαθμισμένο τρόπο. Προτείνουν την προσφορά στους πιστωτές δύο δομών ανταλλαγής ομολόγων. Ολόκληρο το απόθεμα των εξωτερικών ομολόγων του κράτους θα μετατρέπονταν σε ισόποσο ονομαστικό ποσό 25ετούς-40ετούς χρέους με επιτόκιο 3-3,5%. Το αποτέλεσμα θα πρέπει να μειώνει την (νυν απλήρωτη) καθαρή παρούσα αξία του χρέους κατά περισσότερο από 50%.

Σύμφωνα με το “Cash Downpayment Structure”, οι επενδυτές λαμβάνουν μια καταβολή μετρητών του υφιστάμενου ομολόγου ίση με το 30-35% της τρέχουσας αγοραίας αξίας του καθώς και ένα νέο πρότυπο μακροπρόθεσμο ομόλογο χωρίς απομείωση του κεφαλαίου. Στο πλαίσιο του “Floor of Support Structure", οι επενδυτές λαμβάνουν ένα νέο μακροπρόθεσμο ομόλογο ίσης ονομαστικής αξίας, που διαθέτει ένα ρευστό αυξανόμενο κατώτατο όριο στήριξης με αρχική αξία 60-70% της τρέχουσας αγοραίας αξίας του υφιστάμενου ομολόγου. Το κατώτατο όριο στήριξης βασίζεται στη δυνατότητα του επενδυτή να μετατρέψει το νέο ομόλογο σε ομόλογο μηδενικού κουπονιού της Παγκόσμιας Τράπεζας ανά πάσα στιγμή. Τα διεθνή Χρηματοπιστωτικά Ιδρύματα θα το χρηματοδοτήσουν µε ένα συνδυασμό νέων δανείων και επαναχρησιμοποίησης µη αναληφθέντων ποσών στο πλαίσιο υφιστάμενων δανείων, ακολουθώντας και πάλι το προηγούμενο Brady. Τα δάνεια των IFIs θα πρέπει επίσης να περιέχουν διατάξεις που περιορίζουν τον υπερβολικό δανεισμό.

Γιατί να το δεχθούν αυτό οι πιστωτές; Η απάντηση είναι ότι η εναλλακτική λύση θα ήταν ένα μακρόχρονο χάος στο οποίο είναι πιθανό να πάρουν πολύ λιγότερα. Εν τω μεταξύ, τα IFIs θα μπορούσαν να διευθετήσουν τη δεινή κατάσταση τόσων πολλών πελατών σε προκαθορισμένη τιμή. Κάποιος θα έπρεπε να αναλάβει αυτό το έργο. Το 1989 ήταν ο τότε υπουργός Οικονομικών των ΗΠΑ Νίκολας Μπρέιντι. Τώρα, ποιος θα ήταν καλύτερος από τη διάδοχό του, την Τζάνετ Γέλεν;

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου