Γιατί πληρώνουν δυσανάλογα την άνοδο των επιτοκίων όσοι δεν έχουν μπει σε ρύθμιση

Οι συνεπείς δανειολήπτες που πήραν δάνειο την προηγούμενη δεκαετία ή δεν κοκκίνισαν την οφειλή τους και την εξυπηρετούν μέχρι σήμερα κανονικά, χωρίς να έχουν καταφύγει σε ρύθμιση, είναι αυτοί που καλούνται να σηκώσουν το βάρος των υψηλών επιτοκίων.

Πρόκειται για όσους πήραν στεγαστικό δάνειο με υψηλότερο περιθώριο (spread) της τάξης του 4%, κυρίως μετά το 2011 έως και το 2019. Οι περισσότεροι αυτών των δανειοληπτών δεν ρύθμισαν τις οφειλές τους με χαμηλότερο περιθώριο, όπως συνέβη με τους περισσότερους που κοκκίνισαν τα δάνειά τους κατά τη διάρκεια της κρίσης και έτσι σήμερα επωμίζονται διπλό βάρος, καθώς πληρώνουν όχι μόνο αυξημένο κόστος, αλλά και το κόστος της ασυνέπειας όσων επαναδιαπραγματεύτηκαν τη δανειακή τους σύμβαση με την τράπεζα και πέτυχαν καλύτερους όρους.

Τα περιθώρια στα στεγαστικά δάνεια έφθασαν το 4%-4,5% στην κορύφωση της προηγούμενης οικονομικής κρίσης, όταν οι τράπεζες αντιμέτωπες με κόκκινες οφειλές ύψους άνω των 100 δισ. ευρώ, είχαν κλείσει την κάνουλα της ρευστότητας. Την περίοδο εκείνη για τους τολμηρούς που επιχείρησαν την αγορά κατοικίας, τα επιτόκια αυτά δεν έδειχναν απαγορευτικά, καθώς εφαρμόζονταν σε αρνητικό euribor και έτσι το τελικό επιτόκιο φαινόταν προσιτό. Πλέον μετά την άνοδο του euribor στο 2%, το μέσο επιτόκιο για αυτά τα δάνεια φθάνει το 5,5%-6%, επίπεδο που είναι διπλάσιο της Ευρωζώνης και σίγουρα ακριβό για την αγορά κατοικίας.

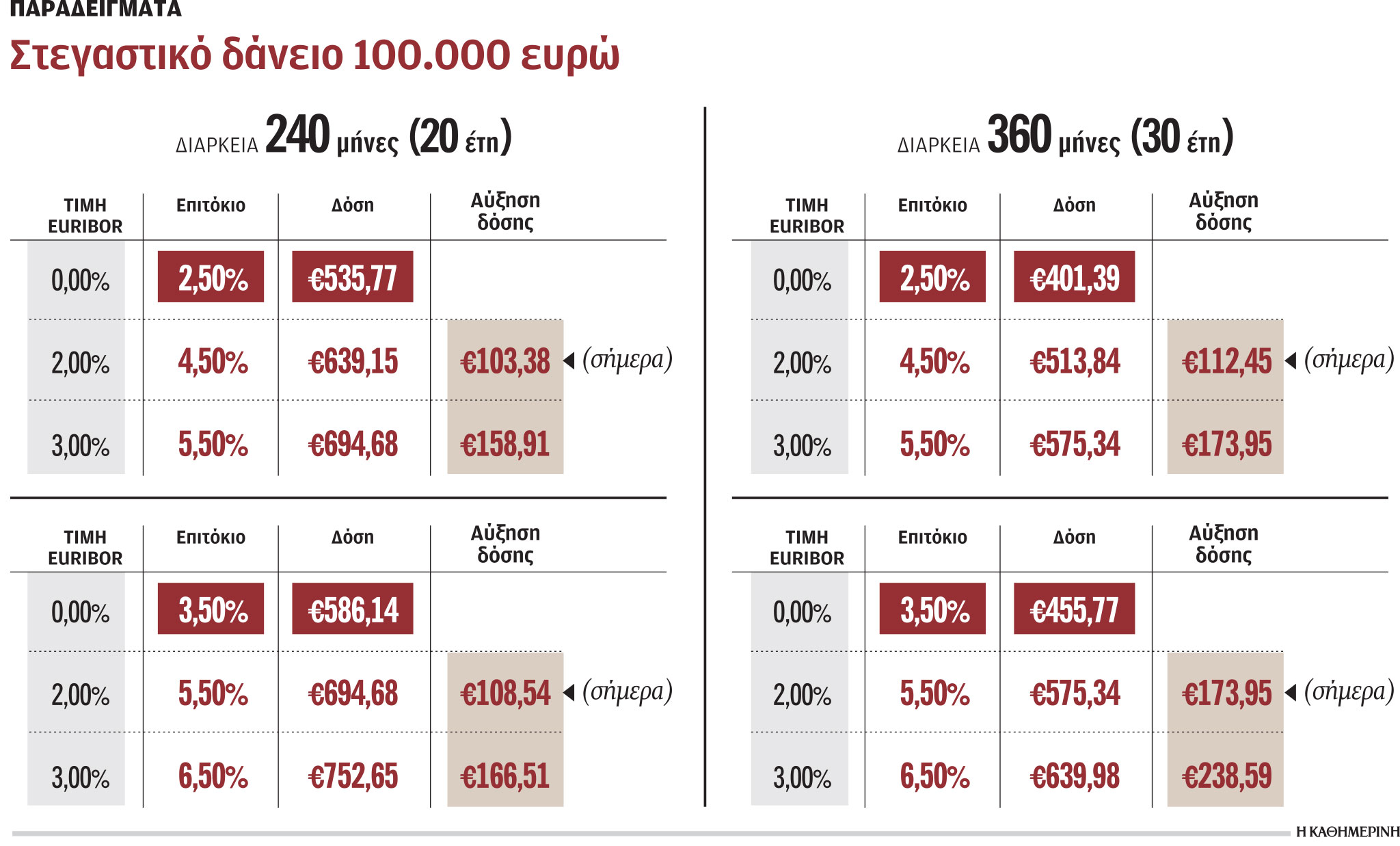

Παρά το γεγονός ότι η προοπτική το euribor να φθάσει το 3% εκτινάσσει το κόστος εξυπηρέτησης για όλα τα δάνεια που έχουν κυμαινόμενο επιτόκιο, το κυριότερο βάρος επωμίζονται όσοι ήταν μέχρι σήμερα συνεπείς, αφού είναι αυτοί που εκτός από την άνοδο του euribor επιβαρύνονται και με υψηλότερο περιθώριο. Ετσι για ένα δάνειο π.χ. 100.000 ευρώ που δόθηκε το 2014 με επιτόκιο 3,5% και σήμερα έχει αυξηθεί στο 5,5% και έχει διάρκεια αποπληρωμής τα 20 χρόνια, η δόση έχει αυξηθεί σε σχέση με τον Ιούλιο από τα 586,14 ευρώ στα 694,68 ευρώ και θα φθάσει έως και τα 752,65 ευρώ τους προσεχείς μήνες –εφόσον το euribor αυξηθεί στο 3%– ανεβάζοντας το κόστος κατά 108,54 ευρώ έως και 166,5 ευρώ σε περίπτωση περαιτέρω ανόδου των επιτοκίων. Η επιβάρυνση στη μηνιαία δόση από τη μέχρι σήμερα άνοδο του euribor φθάνει στα 174 ευρώ, όταν το ίδιο δάνειο αποπληρώνεται στα 30 χρόνια και προβλέπεται να αυξηθεί έως τα 238,59 ευρώ εντός του 2023 όταν το euribor θα φθάσει το 3%.

Πρόκειται για στεγαστικά που δόθηκαν από το 2011 έως το 2019. Πλέον, μετά την άνοδο του euribor στο 2%, το μέσο επιτόκιο φθάνει το 5,5%-6%.

Η πολιτική των τραπεζών, που σύμφωνα με αρμόδια τραπεζικά στελέχη περιορίζεται από τους εποπτικούς κανόνες, έχει βγάλει από το κάδρο του προβληματισμού τη συγκεκριμένη κατηγορία και ακόμη και κάποια προγράμματα που ίσχυσαν για τους συνεπείς δανειολήπτες εν μέσω της προηγούμενης κρίσης αποσύρθηκαν σιωπηρώς. Ετσι μεγαλώνει όχι μόνο το κόστος εξυπηρέτησης, αλλά και η δυσαρέσκεια για όσους είναι συνεπείς και οι οποίοι, παρά τις αλλεπάλληλες κρίσεις απέφυγαν να ρυθμίσουν τις οφειλές τους μία, δύο ή ακόμη και τρεις φορές.

Αντίστοιχα, απροθυμία και σίγουρα όχι ισχυρή παρότρυνση διαπιστώθηκε από τις τράπεζες να εντάξουν αυτή την κατηγορία των δανειοληπτών σε προγράμματα σταθερού επιτοκίου, όταν αυτή η κατηγορία των επιτοκίων ήταν ακόμη φθηνή.

Το γεγονός ότι, με βάση την εικόνα που μεταφέρουν οι ίδιες οι τράπεζες, η αγωνία για τις δυνατότητες αλλαγής επιτοκίου κορυφώνεται το τελευταίο διάστημα όσο τα επιτόκια συνεχίζουν να ανεβαίνουν και τα αιτήματα μετατροπής από κυμαινόμενο σε σταθερό αυξάνονται, επιβεβαιώνει ότι τα αντανακλαστικά των συνεπών δανειοληπτών αποδείχθηκαν ετεροχρονισμένα. Πολύ περισσότερο όμως δείχνει ότι το τραπεζικό σύστημα, παρά το γεγονός ότι η μετατροπή αυτή είναι εφικτή χωρίς σημαντικό κόστος για τον δανειολήπτη, δεν λειτούργησε προληπτικά. Ετσι τα σταθερά επιτόκια που κυριάρχησαν στην αγορά κυρίως τα δύο τελευταία χρόνια αξιοποιήθηκαν ως εργαλείο για την προσέλκυση νέας πελατείας και όχι ως γραμμή άμυνας για τους συνεπείς πελάτες.

Να σημειωθεί ότι οι δανειολήπτες αυτοί εξαιρούνται και από τη συζήτηση που έχει ανοίξει με πρωτοβουλία του υπουργείου Οικονομικών για τη στήριξη των ευάλωτων νοικοκυριών, καθώς κατά κανόνα ξεφεύγουν των αυστηρών κριτηρίων που θέτει ο νόμος για όσους θεωρούνται ευάλωτοι. Ετσι εναλλακτική λύση παραμένει η επιμήκυνση της διάρκειας του δανείου τους, που θα τους επιβαρύνει με υψηλότερους τόκους.

Οι τράπεζες αντιτείνουν και είναι γεγονός ότι πολλοί από αυτούς τους δανειολήπτες είχαν ενταχθεί στο πρόγραμμα «Γέφυρα 1» για την προστασία της πρώτης κατοικίας που εφαρμόστηκε λόγω της πανδημίας και ίσχυσε για ένα χρόνο μετά τα οριζόντια μορατόρια και τις αναστολές δανείων που εφάρμοσαν οι τράπεζες με παρότρυνση της ΕΚΤ. Το γεγονός ότι οι συνεπείς βγαίνουν από ένα καθεστώς αυξημένης προστασίας που ίσχυσε τα τελευταία δύο χρόνια και πλέον μπαίνουν στα βαθιά νερά της αβεβαιότητας που δημιουργεί η άνοδος των επιτοκίων, αλλά και η επιμονή του πληθωρισμού σε υψηλά επίπεδα, ενισχύει τον προβληματισμό για την τύχη αυτών των δανείων. Επιπλέον δεν μειώνει τον κίνδυνο τα δάνεια αυτά, που είναι και το καλύτερο κομμάτι του χαρτοφυλακίου των τραπεζών, να βρεθούν υπό πίεση, κάτι που θα είχε όχι μόνο πρακτικές αρνητικές συνέπειες, όπως η αθέτηση πληρωμής, αλλά κυρίως ηθικές, ειδικά σε αυτήν την περίοδο όπου η συζήτηση για τον ρόλο του τραπεζικού συστήματος επανέρχεται στον δημόσιο διάλογο με έντονο τρόπο.

Στο τραπέζι μείωση δόσης για 40.000 ευάλωτα νοικοκυριά

Στις 30.000-40.000 ανεβάζουν οι τελευταίες εκτιμήσεις των τραπεζών τους δανειολήπτες που θα μπορούσαν να ενταχθούν στο πακέτο στήριξης των ευάλωτων νοικοκυριών με βάση την κατ’ αρχήν συμφωνία που υπήρξε μεταξύ του υπουργού Οικονομικών και των διοικήσεων των τραπεζών την περασμένη εβδομάδα.

Το μέτρο, σύμφωνα με τις μέχρι σήμερα πληροφορίες, προβλέπει την επιδότηση του 50% της διαφοράς της δόσης που προκύπτει από την αύξηση των επιτοκίων με στόχο να περιοριστεί η επιβάρυνση για όσους οφειλέτες είναι ευάλωτοι, δηλαδή πληρούν τα αυστηρά κριτήρια του νόμου. Βασική προϋπόθεση είναι να είναι συνεπείς στις δανειακές υποχρεώσεις τους, δηλαδή να μην έχουν καθυστέρηση στις οφειλές τους πάνω από 3 μήνες.

Για δώδεκα μήνες

Πρακτικά το μέτρο προβλέπει ότι εάν κάποιος ευάλωτος δανειολήπτης στεγαστικού δανείου πλήρωνε πριν από την αύξηση των επιτοκίων π.χ. 400 ευρώ μηνιαία δόση, η οποία μετά την άνοδο του euribor αυξήθηκε στα 500 ευρώ, οι τράπεζες θα αναλάβουν το 50% αυτής της αύξησης, δηλαδή τα 50 ευρώ. Το μέτρο προτάθηκε να ισχύσει για 12 μήνες και οι λεπτομέρειες θα καθοριστούν τις προσεχείς δύο εβδομάδες προκειμένου να οριστικοποιηθεί και η ακριβής περίμετρος των δανείων που θα επιδοτηθούν.

Στις κρίσιμες λεπτομέρειες που πρέπει να συμφωνηθούν είναι και το κατά πόσον το μέτρο θα ισχύσει αναδρομικά, δηλαδή από τον περασμένο Ιούλιο που ξεκίνησε η άνοδος των επιτοκίων, ή θα ισχύσει εφεξής για τις νέες αυξήσεις επιτοκίων.

Το κόστος της επιδότησης, όπως προέκυψε από τη συνάντηση του υπουργού Οικονομικών Χρήστου Σταϊκούρα, που ξεκαθάρισε ότι δεν θα υπάρξει δημοσιονομική στήριξη, καλούνται να αναλάβουν οι ίδιες οι τράπεζες και, σύμφωνα με τις εκτιμήσεις, το κόστος αυτό είναι διαχειρίσιμο.

Προϋπόθεση είναι το μέτρο να λάβει την έγκριση της ΕΚΤ. Η έγκριση δεν συνίσταται στην αποδοχή της επιδότησης, αλλά στο κατά πόσον η κεντρική τράπεζα θα απαιτήσει τα δάνεια αυτά να αναταξινομηθούν από την κατηγορία των εξυπηρετούμενων στην κατηγορία των υποψήφιων προς αθέτηση δανείων (unlikely to pay).

Πιέσεις για αύξηση των επιτοκίων καταθέσεων και μικρότερες χρεώσεις

Σε αύξηση των επιτοκίων καταθέσεων και μείωση των τραπεζικών χρεώσεων κάλεσε η κυβέρνηση τις τράπεζες, σε μια προσπάθεια να εξορθολογιστούν τα spreads μεταξύ επιτοκίων χορηγήσεων και καταθέσεων και να ενισχυθούν οι ηλεκτρονικές πληρωμές.

Ηδη οι πρώτες αυξήσεις στα επιτόκια καταθέσεων έγιναν στα τέλη Νοεμβρίου και συνεχίζονται και τον Δεκέμβριο με επίκεντρο κυρίως τις προθεσμιακές καταθέσεις, αλλά και ειδικούς τραπεζικούς λογαριασμούς αποταμίευσης, όπως π.χ. για παιδιά, μισθοδοτικούς ή συνταξιοδοτικούς, για τους οποίους εφαρμόζονται υψηλότερα επιτόκια ακόμη και για μικρά ποσά. Οι αυξήσεις στις προθεσμιακές καταθέσεις είναι χαμηλές της τάξης των 40 μονάδων βάσης για μικρές διάρκειες έως 3-6 μήνες, αλλά κλιμακώνονται έως τις 80 μονάδες βάσης για μεγαλύτερες διάρκειες 12 ή 15 μηνών και για ποσά που συνήθως υπερβαίνουν τις 50.000 ευρώ. Με αυτό τον τρόπο οι τράπεζες επιδιώκουν να περάσουν ένα μέρος της αύξησης του euribor στις αποδόσεις των καταθέσεων και παράλληλα να δώσουν ένα κίνητρο προκειμένου μέρος των καταθέσεων να μετακινηθεί από τους λογαριασμούς ταμιευτηρίου σε κλειστούς λογαριασμούς μεγαλύτερης διάρκειας κυρίως 12 μηνών.

Οπως έχει γράψει η «Κ», το κόστος που χρεώνουν οι τράπεζες για τη μεταφορά χρημάτων μεταξύ δύο διαφορετικών τραπεζών είναι υπέρογκο σε σχέση με τη γενικότερη τάση στον τομέα των ηλεκτρονικών συναλλαγών, που ευνοεί τις πληρωμές όχι μόνο μέσω πιστωτικής ή χρεωστικής κάρτας, αλλά την απευθείας και φθηνή μεταφορά χρημάτων μεταξύ λογαριασμών από τράπεζα σε τράπεζα.

Μέσο επιτόκιο δανείων: 6%

ΑπάντησηΔιαγραφήΜέσο επιτόκιο καταθέσεων: 0,02%

ΔΕΝ ΧΡΕΙΑΖΕΤΑΙ ΝΑ ΠΟΥΜΕ ΤΙΠΟΤΑ ΑΛΛΟ.

"ΔΕΝ ΘΑ ΕΧΕΤΕ ΤΙΠΟΤΑ ΚΑΙ ΘΑ ΕΙΣΤΕ ΕΥΤΥΧΙΣΜΕΝΟΙ"

Ήταν Απρίλιος του 2020, εν μέσω lockdown, όταν ο υπουργός Ανάπτυξης εξηγούσε γιατί οι χρεώσεις για τις ηλεκτρονικές συναλλαγές είναι απαραίτητες για την επιβίωση των τραπεζών.

ΑπάντησηΔιαγραφή«Πώς θα ζήσουν οι τράπεζες;» Ζήσαν αυτές καλά, αν κρίνουμε από άκοπα έσοδα τρελά.

Σχεδόν 1 στα 4 ευρώ των συνολικών οργανικών εσόδων των τραπεζών το 2021 ήταν από προμήθειες.

«Πώς θα ζήσουν οι τράπεζες;»

Ο αριθμός των καταστημάτων μειώθηκε κατά 61% (από 4.005 σε 1.560), των ΑΤΜ κατά 33,3% (από 8.550 σε 5.700) και του προσωπικού κατά 51,1% (από 63.408 σε 30.998).

«Πώς θα ζήσουν οι τράπεζες;»

Πληρώνεις 0,30-0,40 ευρώ για πληρωμή λογαριασμών και περίπου 2,5ευρώ για ανάληψη μετρητών από ΑΤΜ άλλης τράπεζας.

https://www.naftemporiki.gr/opinion/1412701/trapezokamato/